古有牛郎织女,今有夫妻分居,人生难免有遗憾。对吴婷婷而言,最近就需要做出一个痛苦的选择,要么选择放弃自己的工作,和老公同在一个城市,要么夫妻长期两地分居。

吴婷婷在苏州有一份稳定的工作,在事业单位上班,每月收入5000元。她和老公2007年结婚,2009年育有一女。今年老公33岁,她30岁。两人本来都在苏州工作生活,但一年前,她老公因工作需要,调往南京了,月收入13000元,有五险一金。每个月,老公都要来回苏州南京4次。

目前两人有定期存款33万元,活期存款10万元。因为分居两地,各自都要租房生活,开销比较大。婷婷、孩子以及婆婆在苏州生活,每月开销4500元,其中,房租2000元,生活开销2500元。老公在南京与同事合租住房,房租1500元,加上往来车费以及生活费,每月开销3000元。

孩子明年就要上小学了,他们打算在南京或是苏州通过公积金贷款,按揭买一套二手房,以方便孩子上学。若是在南京买房,婷婷得辞掉工作,带着孩子去南京,可能会有一段职场空白期。若是在苏州买房,就得夫妻长期两地分居,而且住房开销持续不减。

理财目标:

1.年底购买一套二手房,预算80万元

2.为孩子储备大学教育金

3.有经济能力的话,补充商业保险,增加重疾、养老保障

“扣除每月必须开支和储蓄,建议剩余财产70%配置货币基金,另外30%做基金定投,一半投资国内A股市场,另一半投资海外市场QDII。”

案例情况假设

假设一:如果在南京用先生的公积金贷款买房,可以省去两地租房开支,并且可以避免夫妻长期分居,但可能面临太太找新工作的空窗期。

假设二: 如果在苏州贷款买房,可以省去苏州的租房开支,但夫妻双方还是两地分居,并且公积金不能异地贷款,只能每隔半年到一年提取一次。

相比之下,笔者更建议在南京购房。

1、可以用先生的公积金贷款购房;2、不用两地分居,便于家庭和谐;3、太太的收入约占先生的1/3,家庭经济支撑主要依靠先生,太太工作变动带来的损失小于先生。

资产情况分析

1、现在夫妻二人准备年底用公积金按揭买房,预算80万元,目前资产共计43万元,如首付40万元,贷款40万元,按贷款20年来推算,每月需还约2600元。先生的公积金按公司、个人各缴纳10%来计算,每月有2600元,正好覆盖每月的按揭贷款。剩余3万元可做应急资金。

2、目前读大学本科每年按3万元计算,需准备12万元的大学教育金。但考虑到每年约4%~5%的CPI增幅,明年开始孩子读小学,还有13年的准备时间,预估需储备约22万~24万元左右的大学教育金。

3、根据目前吴女士的家庭状况,适合配置消费型的商业重大疾病险。如果按照20万元保额、保30年来计算,夫妻二人每年共需缴纳4000~4500元的商业保险,每月需储蓄约500元左右。

如果在南京买房,省去两地租房开支,合并家庭全部开销后,每月收支情况估算如下:

注:每月购房贷款已和先生的购房公积金2600元相抵消。如太太在南京找到薪资5000/月的工作,每月结余14000元;即便是最差情况,太太找不到工作,也能每月结余9000元(由于意外开支和工资增幅无法预计,以上数据只做参考)。

可投资产配置

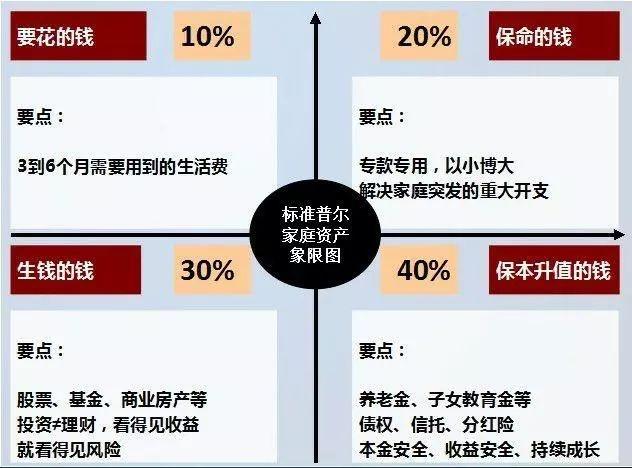

扣除每月必须的开支和储蓄,建议将剩余财产的70%配置货币基金,因为货币基金是功能类似于银行活期存款,收益却高于银行存款的低风险投资产品。另外的30%做基金定投,一半投资国内A股市场,另一半投资海外市场QDII。

对中国股市而言,长期看,应是震荡上升的趋势,因此定期定额非常适合长期投资理财计划。

家庭商业保险的选择,建议购买纯消费型的险种。这类产品保费较为低廉,保额较高,比较适合目前小家庭的财务状况,配置的险种为定期寿险附加重大疾病保险。

财务规划预期收益

货币基金在可投资产中占比最大,按年收益在4%来推算,如果每月结余14000元,70%货基可投资金为每月约9000元,13年后吴女士家庭的货币基金账户资产可增加至约184万元左右;如果每月结余9000元,货基可投资金约6000元,13年后货基账户约为123万元,完全可以覆盖最大值24万元的大学教育金。鉴于股票基金收益的不确定性,可能有好中差各种情况,因而此处不做推算。

“若吴女士到南京后暂时处于职场空白期,建议启动3-6个月的家庭支出金额作为家庭备用金,如3万元左右。”

该家庭月收入1.8万元,月支出7500元后,还有占总收入约60%的月结余,每年的结余可达到12万元以上,家庭财务状况总体上还是呈良性的态势。如果要减少不必要的开支,最有效可行的方法就是让夫妻两人住到一起,把各自的开销予以合并。

方案一:吴女士去南京,在南京购房

如果吴女士到南京后工作出现断档,那么家庭收入将减少5000元,家庭月总收入下降28%。不过,在收入减少的同时,家庭开支也会以较大幅度下降,吴女士在苏州生活的4500元支出可以免去,丈夫往返两地的交通费也不需支出了,至少可相应减少支出5000元以上。当然,四口之家的基本生活费用会比以前丈夫一个人开销时有所上升,但总体上看,收入和支出的降低额基本持平。

方案二:丈夫回苏州或持续两地分居,在苏州买房

如果让吴女士丈夫回到苏州,首要的问题是他很可能会失去每月1.3万元收入的工作,它占月总收入的72%。这部分收入对吴女士家庭来说举足轻重,即使丈夫将工作调回苏州,月收入也无法达到省会城市南京的水平,这样吴女士家庭的月总收入将会锐减,虽然每月可以减少3000元左右的开支,但收入的下降幅度将大于支出的下降幅度。此外,无论是事业发展,还是子女教育、医疗配套,省会城市南京的资源优势肯定更为明显。

两个方案比较,以吴女士去南京,在南京购房较为合理。

具体建议

为家庭购房提前规划,做到未雨绸缪

南京规定的个人贷款最高限额为夫妻中一方缴存住房公积金的职工,贷款最高限额为30万元。吴女士的家庭规划为年底前购买一套预算80万元的二手房,但实际家庭资产为43万元,住房公积金可贷款金额为30万元。建议采用住房组合贷款,支付购房首付款30万元,公积金贷款30万元(公积金贷款年利率4.5%),商业住房贷款20万元(商业贷款年利率6.55%),30年贷款每月等额还款2790元左右。按吴女士目前的家庭资产状况,可以轻松购房,还款压力也较小,还可留存家庭资产13万元。

若吴女士到南京后暂时处于职场空白期,建议启动3-6个月的家庭支出金额作为家庭备用金。假设年底购房前预计每月支出房租2500元,生活费支出3500元,吴女士家庭的备用金应为 3万元。这部分资金应保持较高流动性,可以银行现金管理类理财产品或者货币基金形式留存。

为孩子建立教育金账户,长远打算

从整个家庭现在的收入和支出情况来看,购房后,夫妻二人家庭剩余闲置资产13万元,其中3万元作为家庭备用金,10万元可用于投资。家庭目前月收入13000元,房贷支出2790元,生活支出3500元,结合住房公积金的提取,每月可结余9310元。为使现有家庭资产收益最大化,建议将70%的家庭闲置资产用来选择一些中长期的稳健型的银行理财产品,目前年化收益率在5%-6%之间。剩余部分进行期次类的银行理财产品配置,产品期限从1月到一年不等,根据需要,灵活选择,在保证流动性的同时,增加投资收益。

对于每月结余的资金,建议拿出收入的40%(约3600元)作为孩子的教育金储备,可选择基金定投。注意日常专项积累,比如每月定期定额投资1~2只基金,来做一个长期储备,以基金定投的方式参与市场。

稳健理财,做好保险保障

从家庭收支表上,我们可以看出,吴女士丈夫的工作收入占家庭总收入72%,为家庭的主要经济支柱。他既要拼搏事业,又要赡养老小,更有偿还房贷的压力,因此更需全面的保障,以保证家庭的财务安全。

点评

除了用保险储备教育金,用基金定投也可作教育金储备。在货币基金收益走低的情况下,理财师周滨滨建议将结余资金的70%投货币基金,显然比例过大。而在理财师白硕的购房建议中,实际家庭资产的43万元,只用了30万元来首付。扣除3万元准备金,留下的10万元做投资,收益不一定高过银行贷款,还不如拿来交首付呢。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-