理财案例

徐芳今年32岁,目前在某公司财务部就职,先生孙先生是一名建筑设计师。两人2009年结婚,如今已生育了两个孩子,大儿子今年5岁,小女儿今年3岁。

徐芳家的人口关系非常简单,加上公婆,总共六口人。家庭收入条件尚可,夫妇俩每月的税后工资收入达3.5万元(税后),除去房贷、生活费用、休闲娱乐等系列开支,每月结余1.8万元。家庭收支稳定,且略有结余,对于这笔结余下来的钱如何处理呢?徐芳认为,当前银行一年期定存利率低,如果将钱存在银行里实在是很不划算,能不能抵抗物价增加速度都是个问题,还不如拿出来做些投资,收益更丰厚些。

理财目标

1.优化家庭资产配置;2.咨询家庭理财建议。

财务情况分析

家庭收支情况:每月收入3.5万元(父母的退休金不计入其中),除去房贷、生活费用、休闲娱乐、儿女教育等系列开支,每月结余1.8万元。

资产负债情况:银行固定存款30万元,活期存款6万元,两居室住房一套。至于负债方面,除了86万元的房贷外,没有其他债务需要偿还。

家庭收入稳定,但支出偏高,且收入渠道单一;资产较少,风险承受能力偏低;债务较多,财务自由受限,不利于开展投资活动。理财建议

缩减生活支出,积累家庭财富。省钱是一种重要的理财手段。假设家庭每月节省500元,一年可节省6000元,对于家庭财富积累是非常有用的。从上述财务情况来看,徐芳家每月支出过高,不利于家庭财富的积累,建议其重新制定家庭开支预算,尽量缩减不必要开支。

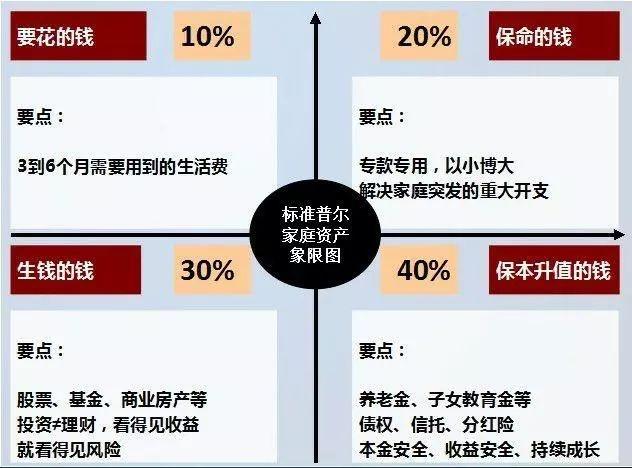

减少银行储蓄,配置固定收益类理财产品。徐芳家的流动资产较少,加上每月需要固定偿还房贷,财务自由受到限制,可用于投资的资金不多。因此,投资要以稳健为主,不可片面追求高收益,但也不可将资金都闲置在银行里。建议她在留足生活应急资金后(3~6个月的家庭开支总额),将剩余资金用来配置市场上比较流行的稳利精选基金。至于每月的家庭结余,则可作为养老资金、教育资金进行储备,可选择基金定投之类的投资方式。

此外,孙先生是家庭的经济支柱,一旦出现任何意外都会导致家庭经济陷入瘫痪,建议徐芳在理财时为他购买适合的健康类保险,如意外事故险、健康医疗险等,以降低家庭资金风险。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-