基金投资有盈有亏,这就是基金的投资风险所在。但同样的盈亏,表现在不同的投资者身上,产生的反应却截然不同。有些投资者持有基金净值增长5%就很兴奋了,而有些投资者基金净值增长20%可能也不快乐。其实,基金投资有很多“边界”需要把握并划清。不了解基金投资的要素“边界”,超出了“边界”就感到寝食难安,这不是良好投资心态的表现。

时间边界。基金投资是与时间进行赛跑的理财活动。由于基金投资品种有严格的投资范围,也有其投资规律,基金持有股票,就要等待其分配红利或者业绩增长的机会,不可能一蹴而就。短则需要四五年,中期也要十年,长则可能十几年,几十年。投资于这些企业的基金产品,自然需要耗费的时间就更长一些。基金管理人都没有调整这些股票的想法,基金持有人就更没有理由做频繁的持基变换了,可见,基金的成长与企业的成长是密不可分的,都是有一定的周期性运作特点和规律的。

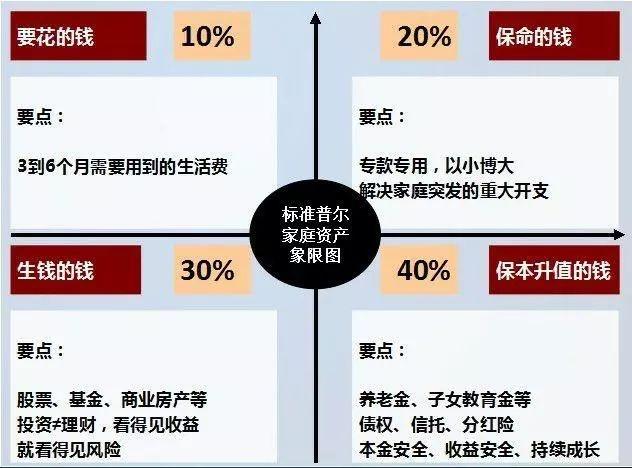

资金边界。资金管理也讲究“井水不犯河水”。如果投资者把生活所用资金用于理财,就不符合资金的闲置性规律,难免会发生一定的用资冲突。生活中理财的矛盾,都是由于资金分配不当产生的尴尬和矛盾。因此,把握基金投资资金的“专款专用、特事特批、不能挤占和挪用”,是一种良好的基金理财习惯。没有合理的资产配置计划,等于是自己给自己设了个“套”,造成持基的痛苦。

能力边界。有多少资金办多少事,有多大能力做多大的事。基金投资也不能盲目跟风、贪多、恋战。参与基金投资是好事,但选定一只基金永远“联姻”不是明智之举,除非这只基金的业绩能够保持长期优秀。但明星基金的表现常常是昙花一现,年年出现新面孔,充分说明了没有永远保持年度业绩第一的基金产品,更说明了明星基金中没有常胜将军,需要投资者在基金产品投资上获利时量力而行,适可而止。可以说,在能力圈内做基金投资,是一件不可忽略的基金投资要素。

思想边界。没有系统的理财思路做有效指导,基金投资将成为“无源之水,无本之木”。投资者在具体的基金产品投资过程中要善于运用各种理财的工具,尤其是基金投资方法,来规范自己的持基行为,将会起到事半功倍的投资效果。如运用定期定额投资法,来防止和避免自己投资上的盲目性和随意性,而形成有规律的投资活动。同样,运用“成本分摊法”,通过把握基金净值下跌机会,把握成长良好的基金购买机会,从而起到降低基金投资成本作用。当然,运用“核心-卫星”投资法,以及坚持“不把鸡蛋放在同一个篮子里”等传统的理财思想和观念也不可少。在基金投资的路上,只存在各种理财方法的综合运用,而没有完全的替代或者摒弃。只有将传统和创新结合起来,不断更新自身的理财观念,才能够走出基金投资的坚实一步。

组织边界。基金投资是一项重要的组织活动。投资者应当通过组织各种理财资源,获得更多的理财信息,掌握更多的理财经验,既要看到基金投资者的成功之处,更要看到其走过的弯路。只有这样,才能够正确认识基金投资之路并不平坦。出现一次基金投资失误,也不能归结为“一锤定音”,没有基金投资的“天赋”。同样,出现多次基金投资盈利,也要考虑其中可能存在的投资瑕疵与不足,运气带来的偶然性。世上没有保证一定盈利的基金产品,但却有通过组织活动,而使基金投资收益最大化的理财模式。基金投资获利的偶然性,也是坚持不懈理财的必然性所在,这就是基金投资需要把握的精髓。因此,善用各种人脉和信息资源,学会组织和利用资金,就成为基金投资成败的关键。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-