理财课堂

正确的家庭理财,可以让我们避免无谓的浪费,增加家庭财富。家庭理财规划要在全面考察收支状况、家庭资产财务情况后,根据家庭风险承担能力、家庭成员的人生偏好以及不同阶段的家庭需求,确定家庭理财目标,制定合理的家庭投资理财方案。

在家庭理财时,建议投资人不妨参考以下几个小小的理财理财规划的一般定律。但这些小定律虽然仅是一般的经验总结,非放之四海皆准的真理,但在家庭投资配置上仍具有参考意义。不过理财师提醒,具体操作中还需要根据个人实际情况灵活运用。

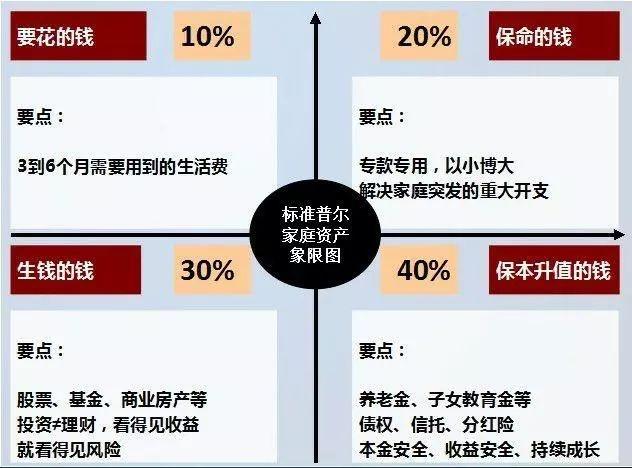

4321定律

这个定律是针对收入较高的家庭,这些家庭比较合适的支出比例是:40%用于买房及股票、基金等方面的投资;30%用于家庭的生活开支;20%用于银行存款,以备不时之需;10%用于保险。按照这个定律来安排资产,既可以满足家庭生活的日常需要,又可以通过投资保值增值,还能够为家庭提供基本的保险保障。

72定律

如果你存一笔款,利率是x%,每年的利息不取出来,利滚利,也就是复利计算,那么经过72/X年后本金和利息之和就会翻一番。举个例子,如果现在存入银行10万元,利率是每年6%,每年利滚利,12年后(72/6),银行存款就会变成20万。

80定律

一般而言,随着年龄的增长,进行风险投资的比例应该逐步降低,80定律就是随着年龄的增长,应该把总资产的多少的比例投资于股票等风险较高的投资品种,这个比例等于80减去你的年龄再乘以1%,若您现在是30岁,那么您可以将总资产的50%【50%+(80-30)×1%】投资于股票,但当年您到50岁时,这个比例应该不超过30%。

家庭保险双十定律

家庭保险双十定律告诉我们,家庭保险设定的合理额度应该是家庭收入的10倍,年保费支出应该是家庭收入10%。例如,一个家庭收入有12万元,那么总保险额比较适合的为120万元,年保费支出可以到12000元。

“房贷三一”定律

房贷三一定律是指,每月房贷金额以不超过家庭当月总收入的三分之一为宜,否则你会觉得手头很紧,一旦碰到意外支出,就会捉襟见肘。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-