读者赵先生,夫妻二人为个体经营者,孩子15个月大,目前与父母同住。收入方面,全家只靠赵先生每月1.8万元的收入生活,有时还存在没有收入的情况。支出方面,每月给父母700元,孩子支出700元左右,算上其他开销,每月的家庭总支出为7000元。资产方面,夫妻二人有一套价值40万元的住房和一台轿车,30万元的资产中,20万元用于银行定存,10万元用于活期存款。保障方面,父母均有退休金和医保,而赵先生一家三口,除了妻子和孩子有城镇居民医保之外,赵先生没有任何保障。希望理财师能对家庭的每月理财和未来总体规划给出建议。

■理财分析

1.保障亟待完善

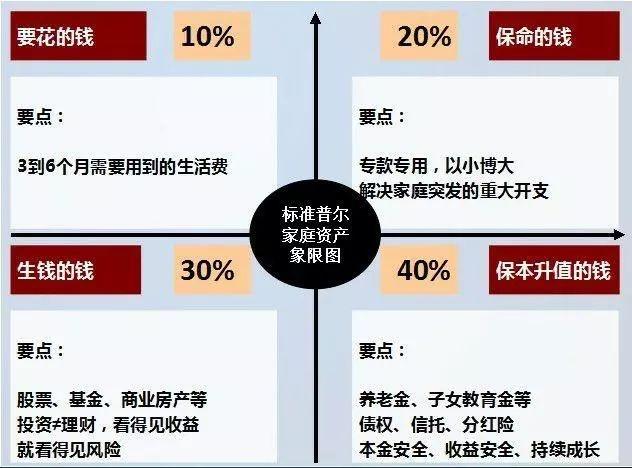

目前赵先生一家唯独收入来源者没有任何保障,保险问题突出,亟待解决。建议保费占比应控制在家庭年收入的10%以内,即不超过21600元。保险产品的选择,建议优先购买纯保障类险种,如意外险、重疾险、寿险等,之后再考虑子女教育险、养老等保险。

由于赵先生既无社保也无任何商业保险,还是家庭的经济来源,建议给赵先生按照意外险+重疾险+定期寿险,或者意外险+定期寿险(附加重疾险)的方式配置保险。每年的保费支出大约在4500元。妻子本人有社保,但它只能提供最基本的保障,建议补充意外险+重疾险,每年保费支出约为2000元。此外,建议考虑给孩子购买少儿综合意外险,少儿险每年保费支出约为600元。

2.适当增加风险投资

赵先生目前的资产配置仅限于银行定存和活期储蓄,长此以往不利于资产的稳健增值。另外,考虑到读者父母都有退休金,家庭负担不大,再加上处于家庭成长期,未来收入水平会逐渐提高,因此具备一定的风险承受能力,应适当配置一些风险资产,提高整体收益。

由于家庭收入存有较大的不确定性,孩子也小,花钱的地方较多,建议留足6个月的支出作为紧急备用金。从当前10万元的活期储蓄中,拿出其中的4.2万元存于货币基金和活期储蓄中,既确保流动性,又有较活期更高的收益。剩余活期存款5.8万元,可以优选正规平台的P2P 网贷进行投资,年化收益在6%-10%左右。剩余的20万元定期存款待到期后,可以保留5万元继续定存,剩余15万元可以选择银行理财产品,年化收益在4%-5%左右。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-