个案资料:

陈女士,47岁,与丈夫同在兰州市一郊县的事业单位上班,技术职称均为工程师,两人月收入合计有1万元,夫妻双方均有“五险一金”,无任何商业保险。儿子今年刚考上大学。家庭每月花费约4000元。

家庭资产:

在县城有自住房一套,面积105平方米。有定期存款20万元,家用小轿车一辆。

财务分析:

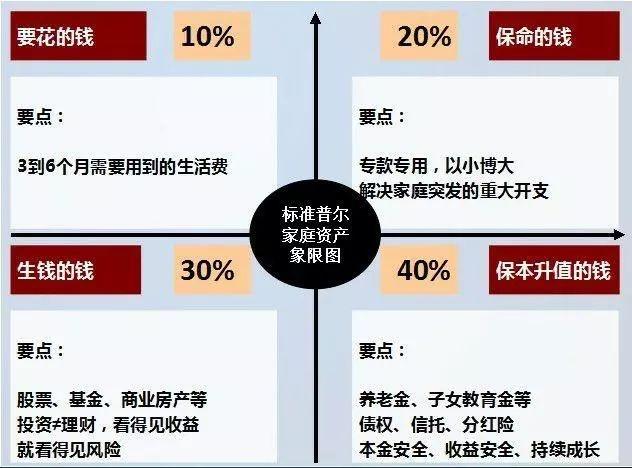

家庭总资产客观,处于家庭理财的稳定期,即收入稳定,债务轻或零负债。由于中年夫妻收入客观且稳定,且均在事业单位工作,具备“五险一金”等社会基本保障,故家庭备用金可以按基本配置原则,预留三个月至半年的月均消费余额即可,即留存月均家庭整体花销4000 3=12000元即可,这部分资金可以以活期储蓄、三个月定期储蓄等形式存在,但建议以货币型基金方式来实现,这样可以保留高度的流动性,一般为T+2天到账,有部分货币基金甚至可以到达T+1到账,即工作日赎回,第二天到账,目前货币基金收益率平均都在一年定存的利率水平之上。目前仅供养儿子上大学,经济上无较大压力。这个时段的理财首要目标是稳定家庭总资产,进行有效资产配置,适度投资,以增加家庭总收入,应付未来两项较大支出—为儿子买房的按揭还款压力及养老金缺口补充。

该家庭资产配置归于单一,全部集中于存款中,无法有效抵御通胀,不利于资产的保值、增值。建议可以考虑一些稳健投资,例如银行中、短期理财产品、波动小的债券型基金.20万元定存在扣除家庭备用金后,尚有大部分资金可做一些稳健投资,在控制风险的前提下,实现资金的保值、增值,以使购买力不缩水。由于几年后将面临退休以及为孩子置业付房款首付的压力,所以不能承受太大风险,应以保本稳健理财为首要选择,可以考虑银行中、短期理财产品,债券型基金(纯债型)等产品来实现保值、增值的目的,且具备一定流动性以应对新购住房的首付款需要。

夫妻俩虽然目前收入稳定且具备基本社保“五险一金”,但两人互为家庭的支柱,所以需要筹划未来5-10年开始的退休生活,因此保险规划就显得尤为重要,以应对诸多不确定性事件,同时保障目前生活水准不降低。

理财目标:

目标一

想在4年之内在兰州或其他省会城市购买一套小户型住房(为儿子准备),首付由陈女士夫妻承担,五年之后的房贷由儿子月供。请问如何合理运作家庭资金以实现目标?

为儿置业,宜早不宜迟

针对陈女士为儿子的置业计划,目前来看宜早不宜迟。上月发布的数据显示,兰州市新房成交均价已突破7500元/平方米,由于兰州受特殊地理条件及土地供应的限制,估计房价在几年内下降的可能性很小,因此如果打算在兰州购房,建议陈女士尽早实施,利用银行按揭贷款锁定购房成本,避免儿子毕业后再置业产生的额外负担。根据目前兰州市各区房价的情况及居住环境,建议选择在安宁区购置88平方米左右的住房,以目前均价7500元/平方米计算,总价约66万元,由于其儿子已满18岁且是首次购房,可以享受首套房贷30%的政策利率8.5-9折的优惠。

以此计算,首付款近20万元,按揭贷款由于是以陈女士为借款人,由于年龄所限,贷款最长期限估计在23年左右,依目前优惠后利率计算每月还款3826元。夫妻俩目前每月结余6000余元,尚有能力应付还款压力。由于此笔置业计划将家中20万元积蓄全部耗尽,陈女士夫妇日常备用金匮乏,可考虑在银行办理绩优企、事业单位信用贷款,该贷款优势是免抵押、办理便捷,可获得年收入1-2倍的一年期信用贷款,这样该家庭至少有6万元备用金,以备临时、紧急支出。

目标二

陈女士坦言,年龄越大越没有安全感,想为一家三口购买适合的商业保险。

购买保险,保生活无忧

陈女士夫妇目前仅具有基本的“五险一金”,从保险规划理论讲,每个人首先最需要的是人身意外保险,该险种以人身寿命为标的,是家庭支柱型人物防范意外风险的不二选择,能够起到良好的规避“支柱”意外倒塌后,保障家庭生活不会有太大起伏的关键作用。其次是大病商业保险,陈女士夫妇虽有社会医疗保险,但难以覆盖大病、重病所需的巨额医疗费用,加之夫妻俩都已年届五旬,为疾病高发期,为避免因病致贫的风险,需要额外投保重大疾病医疗保险,以缓冲该风险事件发生所带来的不利影响。

按照保险理论规划中简单易行的“双十法则”,即用年收入的十分之一作为保费,年收入的十倍为基本保额,故理论上测算陈女士夫妇各自投保保额为60万元,年人均保费为6000元。在此范围内进行调整以满足意外、疾病、重疾的保障需要以及考虑保险费率的可承受性。据此,根据陈女士夫妇月供按揭房款后的结余,可选择20年缴费,年缴费9307元,包括50万元定期寿险,(如果不幸辞世留给家人的生活保障,意外身故保险金30万元,重大疾病20万元和住院补贴100元/日)。另外,陈女士儿子目前尚在学习生涯中,相对来说发生意外、疾病的风险很小,而在学校体育运动、户外活动是风险发生最大来源,建议投保意外伤害保险,将意外伤害产生的相关费用进行风险转移。此险种保费压力很小,年均在200元-500元间,陈女士可以根据风险保障类型自行选择所缴纳保费。

目标三

陈女士说想为以后养老提前做一点准备,请问理财师从现在起每月储备多少钱合适?用什么理财方式可以实现?

养老规划,选择基金定投

基金定投从积累形式上类似于零存整取,但有别于存款,最大的区别在于,基金定投投资于权益类市场,主要包括股票型、债券型基金,此种方式投资并不保证收益,但长期来看,能够获得经济增长所带来的红利以抵消通货膨胀对购买力的侵蚀。其次,集中将单一一笔资金全部进行投资,对于近几年资本市场的剧烈波动可能并不适合,基金定投分散投入,能够有效摊低成本,降低风险。因此基金定投是良好的养老金补充。陈女士夫妇分别在55岁和60岁退休,规划退休期为30年,假定目前通货膨胀率为5%,退休金年均增长5%,退休后家庭支出替代率为80%,距退休尚有8-13年时间,为应对退休后将面临的收入减少、养老费用高的局面,因此需要及早进行规划,将养老金缺口压力分散在每月,从陈女士目前财务状况看,每月投资3000元,构建基金投资组合年均收益率约为8%,可有效覆盖此缺口。但由于陈女士为儿子置业后,五年内需负担按揭贷款,目前看只有2000元可供积累,因此按揭还款由其儿子五年后承担之日起,需要追加投资至每月3700元以弥补前五年中的少投部分。这样从现在起,积沙成塔,优选基金类型与品种,依赖时间熨平资本市场波动,最大限度分享经济增长红利,让养老无忧,畅享退休生活。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-