何太太今年43岁,47岁的何先生在沈阳浑南一家公司做软件设计工程师。为了更好地照顾丈夫和11岁的孩子,何太太于2011年4月27日辞职做了全职太太。何家每月收入1.2万元,其中何先生工资1万元,房租2000元。每月基本生活支出4900元。因为没有房贷支出,家庭每月结余7100元,再加上何先生的3万元年终奖,每年能结余近12万元。何太太近几年常在银行购买固定收益类理财产品,最近办理了一笔50万的3个月期信贷类信托理财,银行给她的风险评估为中等偏低。何太太也表示这个评估结果很吻合她的理财风险偏好,并希望在银行多买一些本金相对安全、收益最好超过目前通货膨胀率的理财项目。

家庭理财目标

买车养车

买一辆15万元左右的汽车,加上购置税、牌照等估计需要20万元。购车后每年能够支付保险、汽油费、保养费、停车费等至少1.5万元。

筹足孩子教育基金

高中阶段学杂费支出每年约1.2万元;大学本科学杂费支出每年约2万元;出国留学35万元。

家庭保障和夫妻养老计划

全家保障支出占家庭年收入在5%-10%。在养老金储备方面,何太太在50岁以后有14万元养老金,她先生有社保但没有企业年金。何太太希望等她先生退休后仍能保持现有的生活质量。

财务状况分析

针对何太太的情况,理财师侯世易对她的家庭财务现状进行了分析:

1.家庭收入总体稳定,但财务负担日益加重

每年家庭能够结余12万元,足够应付何太太目前的家庭生活需求。在孩子没有完成学业之前,何太太的家庭仍处于成长期,但这个阶段,一般家庭会有换房购车等较昂贵的家庭花销,但孩子的教育费用支出已上升为家庭的主要负担。何太太想购置一辆中档以上的新车又要提前筹备孩子的教育金,的确是最大的家庭财务顾虑。

在家庭资产构成中,生息资产较低,增值不能达到预期目标,这也应该是何太太想做这个理财方案的初衷。何太太在银行投资信贷类信托理财,虽说这种理财投资方式较稳妥,但年收益率3.5%,还难以抵御物价上涨带来的资产贬值风险,也影响了资产收益。

3.家庭保障存在一定疏漏

何太太对保险的保障作用有一定认识,在离职前,也为自己和孩子今后的生活建立了一定的保障。但她唯独没有考虑自己的先生。作为家庭的经济支柱,何太太的先生还没有任何商业保险,在人身及收入安全方面完全处于风险暴露状态,一旦有意外发生,家庭主要收入就会中断,没有现金流补充,会对整个的家庭财务安全构成重要隐患。

4.养老计划还不充足

要维持家庭将来的生活品质不低于目前的状况,单单依靠50岁后领取的14万元养老金和目前已有的50余万元的可用资产,仍会存在不小的资金缺口。何太太急需做出一份养老规划。

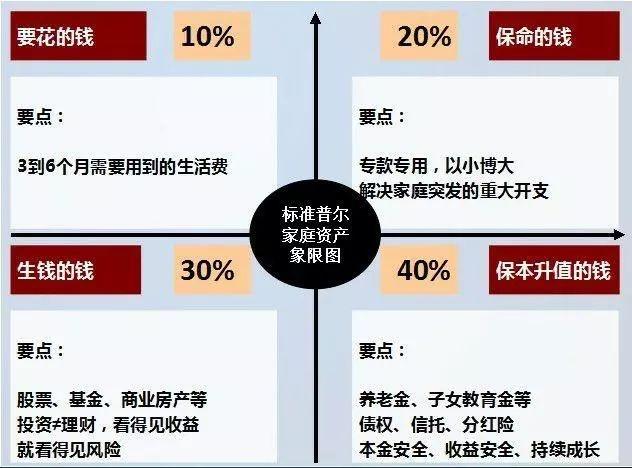

重视家庭资产的流动性管理

以3个月至6个月的家庭支出额为家庭应急性支出留出足够的现金储备。这部分资金要以现金或变现能力强的金融资产为主。目前金融市场上可供选择的这类投资工具有活期存款、短期定期存款、通知存款、货币市场基金、银行超短期理财产品、短期债券类产品等,既能有所收益又能保证资金的流动性。

调整现有金融投资资产配置

根据何太太中低风险的风险偏好和风险承受能力,建议何太太适度提高风险资产比例,重点持有中低风险产品。大体可将金融投资资产按照3:5:2的比例配置到低风险理财产品、中风险理财产品和高风险理财产品中。现有50万可投资性资产,何太太可以拿出15万投资低风险产品,推荐金融投资工具有国债、纯债型基金或券商理财、低风险账户投连险、银行人民币结构性理财、信用等级好的信贷类信托理财、票据型信托理财、新股申购类信托理财等,预期年收益率均在3%-5%;何太太也可以再拿出25万投资中等风险产品,推荐企业债、可转债、混合型基金或券商理财、一般信贷类信托理财、中风险账户投连险等,年均收益率5%-10%;何太太拿出10万投资高风险产品,推荐优质蓝筹股票、股票型基金或券商理财、高风险账户保险、纸黄金交易,年收益率超过10%。组合年收益率应该在5.4%-10.5%,应该符合何太太期望年收益率超过通货膨胀率的目标。

另外,何太太从每年结余中拿出可投资资金,仍按照3:5:2的比例追加投资低、中、高风险产品。

家庭购车规划

何太太可于近期实施购车计划。由于购车后每年费用支出约1.5万元,使用成本不高,建议一次性付款购车。

家庭保障规划和养老规划

从规避风险的角度来看,何太太一家需要一套周全的保险组合应付未来的风险。从家庭收支情况来看,定期保险费支出有利于优化何先生的个人收支结构。理财师建议,做一个年缴保费为1.2万元左右的保险计划,做到强制保障,优化消费结构。在保险产品的选择类型上,何先生应该购买一份保障型保险或万能险,何太太则应该加强医疗保障险。

在养老金的筹备上,何先生夫妇要考虑到稳妥,又要考虑增值。理财师建议何太太用定投方式选择投资养老险或债券型基金来筹备13年后的养老金。

家庭理财风险控制

理财师建议何太太在理财方案执行中,要注意以下四个方面:(1)购买具体金融产品前,要了解产品的风险收益特征,包括投资要点及可能承受的损失。(2)定期进行绩效评估,适时调整投资策略,定期对家庭资产进行盘点,并对投资的收益情况进行检查分析,调整那些持续未产生预期收益的投资产品。(3)坚守既定的配置方案,对风险类理财资产要设定风险警戒线。如果某项投资亏损到警戒线时,考虑是否要调整该理财资产的持有比例,还是继续持有。(4)定期与理财师沟通,审视和评估金融环境的变化。多了解一些理财方面的最新信息,在理财环境出现较大变化时,寻求理财师的指导,有助于主动调整相关投资,避免不必要的投资风险。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-