李先生今年30岁,在北京某国企任项目经理。妻子王女士29岁,民企员工。女儿刚满1岁。按理说,这小日子过得也算是圆圆满满,但直到妻子王女士看到同事家孩子刚满4岁,就能熟练弹奏一首复杂的钢琴曲后,她就再也坐不住了。

王女士回到家,便与先生就孩子的未来计划,来了一场头脑风暴。风暴后的结果是,王女士辞职在家,一心培养孩子成为未来天才;李先生一人在外,供 养天才和天才之母。李先生听完后,开始犯愁:自己税后年收入约15万元,妻子目前年收入5万元。每月需偿还为期20年的4000元房屋贷款。妻子辞职后, 每个月少了近4000元的收入不说,培养孩子肯定也是一笔不小的花销。虽然家里有一点存款,可是应当怎样规划,才能安排好一家三口的生活消费和孩子的教育 储蓄呢?面对决心已定的王女士,李先生知道已经无法扭转她的想法。为了家庭的和谐和日后每餐的质量,李先生决定自己内部解决这件棘手的事情。

头疼不已的李先生,找到了我们。听完了他的陈述,记者决定让本刊的特约理财规划师帮李先生出谋划策一番。李先生家庭理财几要素如下。

财产状况:市值150万元住房一套,定期存款10万元,活期存款5万元,市值约2.2万元股票型基金。月基本生活开销6000元左右,吴先生有五险一金,李女士有三险一金。

理财目标:2013年李女士离职后,家庭收入会相应减少,如何保障家庭财产稳定;进一步改善风险规划,为妻子和孩子购买保险;为孩子储备教育费用等。

李先生家庭理财规划(A)

家庭财务分析

流动性健康诊断

李先生家庭目前有活期存款5万元,流动性健康诊断数值高于标准值3-6,说明家庭中有部分闲置资金,不利于家庭资产增值。

储蓄投资健康指标诊断

李先生家庭现在年净现金流量为8.12万元,净结余比例高于标准值40%,说明李先生家庭控制开支和增加净资产方面能力较强。但由于王女士明年离职,家庭收入的减少,届时将导致净结余比例低于标准值,会严重影响李先生家庭净资产的增加,难以保证理财目标的顺利完成。

债务健康指标诊断

李先生家庭债务健康指标为36.56%,在正常范围内,说明李先生家庭的财务状况是安全的。

保险保障指标诊断

李先生家庭保障指标远低于标准值5%-10%,未获得足够的保障,可根据家庭情况选择合适的保险,防止意外情况发生,导致家庭生活难以为继。

财务规划

李先生家庭现在面临的首要问题是王女士离职后,家庭收入会相应减少,严重影响家庭净资产的增加,难以保证理财目标的顺利完成。因此,李先生家庭 明年首先要做好“开源节流”的工作,比如说可以减少每月固定开销,在不影响生活的前提下,尽量压缩购物、娱乐消费等项目的支出,减少到每月3500元左 右,即可以达到净储蓄40%的目标。李先生家庭还可以在能力允许的条件下,搞点副业,增加家庭的收入,可以提高家庭净储蓄。

接下来,我们为李先生做了风险承受能力测试和投资类型测试,结果显示李先生属于稳健型投资者。建议的投资组合如下:

拿出2万元作为家庭紧急预备金,其中0.5万元作为活期存款,1.5万元购买货币基金;拿出6万元用于定期存款或购买银行理财产品,期限以一年期为主,满足家庭每年可能的大额支出需要;拿4.2万元投资股票型基金,满足家庭资产增值需要。

总体来说,李先生家庭投资性资产在总资产中的占比较低,影响了理财收入的增加,应逐步提高投资性资产的比例,增加理财收入。

保险规划

现在李先生家庭的经济状况正常,具有一定的防范风险的能力。但是万一发生意外(尤其是李先生),家庭的经济状况会发生很大的变化,可能会给家庭财务造成巨大的困难和损失。因此,为了防范意外的风险,李先生家庭需要增加保险这方面的投入。

首先建议补充商业保险。由于新一年李先生家庭将变成“单支柱”家庭,李先生个人的身体健康、工作顺利,是这个家庭最大的财富,因此要对家庭支柱 做好人身意外和疾病方面的风险防范准备。不妨通过高额的意外险、定期寿险组合,来抵御意外和身故风险,这两项总保额相加,应该至少要达到50万-100万 元左右,年缴保费3000元到4000元。

其次需要考虑的是家庭其他成员的健康保障。王女士也可给自己追加一份意外险和住院医疗保险,保额20万元,年缴保费2680元左右。孩子年纪还小,应以重大疾病保险和少儿保险为主,保额10万元,年缴保费2560元左右。

教育规划

接下来还需要考虑的是孩子的教育问题。按照目前当地子女教育费用平均水平,孩子从幼儿园到大学,需要相关费用的现值为45万元左右(包括学费、生活费、课外教育费等),教育费用的成长率大概在8%左右。这样算下来,22年开销的终值大概是110万元左右。

因为教育金的积累是一项长期的任务,而定期定额投资基金这类投资方式也是长期投资才能见效,所以选择一只指数型基金,每月进行投资,也是个不错的选择。以23年、投资报酬率11%、积累110万元为例计算,每月需要定期定额投资基金884元。

只要合理规划,一人赚钱仨人花也可以拥有有品质的生活。

李先生家庭理财规划(B)

家庭财务分析

资产负债情况分析

李先生目前有银行存款、股票、房产共167.2万元;家庭每月房贷还款0.4万元,共计20年期,如按房贷利率未下浮测算,房贷余额约50万 元,因此,李先生家庭净资产约为117.2万元,净资产率为70%。家庭年收入20万元,年支出12万元,储蓄比率=盈余/收入=8/20=0.4,每月 能有一定的资金积累。家庭的银行存款达15万元,超过合理标准,影响了资产的整体收益。

收支情况分析

李先生是国企项目经理,工作和收入比较稳定。妻子是民企员工,收入较低。女儿刚满1岁。从目前该家庭收支结构来看,收支较为适宜,但随着未来孩子教育费支出的增加,妻子辞职全职带孩子,家庭整体收支结构会出现较大变化。

其它财务情况分析

投资资产:股票型基金市值约2.2万元,占家庭总资产的1%。

房产情况:自住房一套,市值150万元,按揭购买,20年期,月供4000元。

保险情况:李先生有五险一金,王女士有三险一金,孩子暂无。

总体来讲,李先生一家属于典型的双职工家庭,家庭资产结构较简单,有一定的投资意识,但流动性资产占比较大,投资方式有待优化。随着孩子教育及 妻子职业转换,家庭收支结构将改变,家庭财务安全有可能会受到影响,需要审慎决策。目前家庭只有基本的社保,整体保障水平有待提高。

理财建议

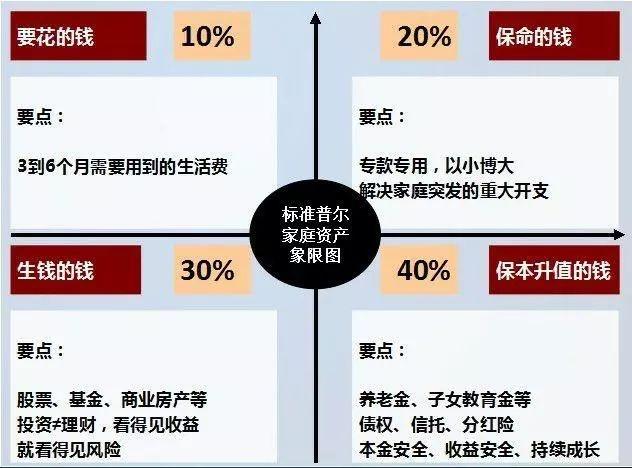

合理分配家庭资产

一般在近期没有重大资本支出计划的情况下,流动资产比率不宜过大,过大则可能导致投资效率不高。从李先生家庭资产构成看,银行存款达15万元, 远远高于合理的家庭现金储备(一般是6个月的家庭支出额)。另外考虑到孩子较小,为有效应对突发事件,建议保留5万元的家庭应急储备金为宜。

要牢固树立“过日子”式的消费观念,尽量减少不必要的铺张浪费,加快生息资产的累积。建议对家庭支出细项进行梳理,并建立家庭支出明细账目,定期检视。

适当提高投资性资产比例

流动性资产的收益较低,自用性资产主要体现生活品质。因此,投资性资产才是客户实现未来理财目标最可依赖的资源。

如果投资资产比率较低,其他类资产比率一定比较高,这是客户缺乏投资观念或消费可能不合理的表现。同时,投资资产比率低下,可能也意味着理财收入较少,这对客户实现未来的财务目标是一个非常大的障碍。

李先生职业和家庭均处于成长期,风险承受能力相对较高,因此投资资产比率应保持在30%以上,以保证其已有的财务资源能有较为适当的增长率。具体投资方式,可以考虑大盘蓝筹股、指数型基金,分批进入,以博取中国经济长期增长的红利。

建立全面有效的家庭保障体系

寿险的众多意义中,最主要的一点是对未来预期收入的一种保障和承诺。人生有两大风险是个人无法控制的:意外和疾病。家庭主要收入支柱一旦发生风 险,就会导致家庭收入中断或大幅下降,严重影响家庭生活质量,并继而影响到子女教育和晚年养老生活。而寿险的补偿功能却能将这种损失尽力挽回,实现家庭生 活的正常运行。

李先生目前夫妻两人正值壮年,小孩刚满1岁,此时尤其需要对人生可能的风险进行规划,这是对家庭的一种责任和承诺。按照科学的规划,一般家庭保费以不超过整个家庭收入的10%为宜,夫妻双方的保额是总收入的10倍。建议夫妻俩重点补充配置寿险、重疾险和意外伤害险。

子女教育规划

子女教育所需的资金缺乏时间弹性和费用弹性,算是一种刚性需求,因此需要提早做好准备。李先生的孩子刚满1岁,教育金准备时间还比较充裕。建议 李先生家庭采用基金定投的方式,进行教育金积累。该方式可以有效平滑投资成本,抵御市场波动风险。如果每月投资500元,按照混合型基金年复合平均收益率 5%计算,17年后,女儿上大学时,这笔资金可以积累到21万元左右,能满足国内大学费用。但如果准备出国留学,则需要加大资金投入额度。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-