自由职业的魏小姐,教授钢琴月入3万元。她不买房也不购车,名下积累了近百万元存款。她想请理财师帮助她打造一套可持续发展的财富增值方案,不仅能为她的意大利游学计划提供财力支持,同时还能未雨绸缪的为养老提前做足准备。

走进魏小姐的家,客厅宽敞而明亮,一架大钢琴摆在了最显眼的位置,两面靠墙的书架上分别摆放着许多CD和琴谱。

音乐氛围萦绕着整个房间,笔者和她的交谈也显得非常轻松。与大多数人的理财初衷不同,魏小姐资金宽裕,短期没有特别的需求,更多的是想寻求长期的保障以及满足生活品质的要求。

“自由职业”月入颇丰

魏小姐毕业于音乐学院,目前是一位钢琴家庭教师。暑假期间魏小姐特别忙,笔者和她约好在家见面,由于来得有点早,晚上的最后一节课还没有结束。为了不打扰她授课,笔者在她家楼下的大厅等着,其间正好碰到学生的家长。与他们攀谈得知,由于魏小姐教导有方,学生钢琴考级的通过率非常高,不少江浙地区的学生都慕名而来,而他们就是每周从常州坐火车赶来上课的,这小小的两节课90分钟,学费就要500元,如果是考前辅导收费会更贵。

见到35岁的魏小姐,她不但气质优雅,外表看上去也比实际年轻。每年的寒暑假是她的忙季,这三个月几乎每天的课程都从早上9点排到晚上8点,间隙只有中午2个小时的休息时间,上完一整天的课魏小姐显得有些疲劳。

尽管她一直称自己是随性的自由职业者,但收入却远超普通“白领”。魏小姐有固定的学生圈,寒暑假每天课都排得非常满,开学后除了周末,平时晚上也有课,一个月收入平均能有3万元左右。

“情调生活”结缘意大利

魏小姐是一个非常懂情调的人,目前租住的这套高档公寓离开音乐学院很近,二室一厅每月租金8000元。她承认自己是一个喜欢环境的人,第一次来这个小区就爱上了楼下路两旁的法国梧桐,那种静谧正是她所要寻找的。而现在她常常会听着音乐眺望窗外浓浓的绿色,油然产生一种静若安澜的感觉。

单身的魏小姐没有太多的束缚,她既没有买房,又没有买车,她的家可以辗转,她的生活可以改变。喜欢帕格尼尼音乐的她,几年前去过一次意大利,陶醉在它的后现代气息之中。随即萌发了去意大利游学的打算,但至今没有动身,她觉得自己还没有准备好,她的个人资产需要做一个长远的规划,以保障她在没有收入情况下的游学生活。

“生活悠哉”筹划养老

魏小姐很满意现在的工作,她觉得老师可以当一辈子,随着年纪的增长教学资历会更加丰富,现下有经验的老师颇受学生和家长的欢迎。同时,她也享受工作本身的写意自在,除了学生假期,平时别人早起挤公交上班的时候,她可以一觉睡到自然醒。

自由职业的优点不少,当然也存在缺点,其中一块就是没有社保保障。魏小姐表示年轻的时候,不生病不看病,就觉得养老距离自己很遥远。现在她却也要考虑起养老的问题。20多岁时上一天课都不觉得累,而过了30岁明显觉得体力大不如前,她未来几年有心想逐步降低授课频率,可是又不想大量提前透支养老储蓄。因此,她想请理财师帮助她打造一套可持续发展的财富增值方案,未雨绸缪地为自身的养老做提前做足准备。

每月收支状况(单位:元)

收入(税后) 支出

本人月收入 30000 基本生活开销 2500

外出就餐购物等 4000

娱乐休闲支出 2000

房租 8000

其他收入 0 其他 0

合计 30000 合计 16500

每月结余 13500

年度收支状况(单位:元)

收入 支出

年终奖金 0 旅行费用 15000

年末大宗购物 8000

人情往来 3000

其他收入 0 其他 0

合计 0 合计 26000

年度结余 -26000

家庭资产负债状况(单位:万元)

家庭资产 家庭负债

活期及现金 6 房屋贷款 0

定期存款 90

国债 0

股票(市值) 0

基金(市值) 0

汽车(市值) 0

房产(市值) 0 其他贷款 0

合计 96 合计 0

家庭资产净值 96

盘活闲钱 做足保障

魏小姐是一名优雅、富足的“自由人”钢琴教师,收入不错,生源也比较稳定。这样的工作和生活状态,足以令许多人艳羡。

当然,作为“自由人”,没有单位,没有社保的状态,也的确会人稍许有些担心,特别是对于未来的养老,可能会觉得没有保障。尤其是魏小姐有了想去意大利游学一番的念想之后,一旦成行,她将中断在上海的钢琴教育工作和相应带来的收入,这一点也是她该考虑和计算清楚的。

做好资产配置规划养老

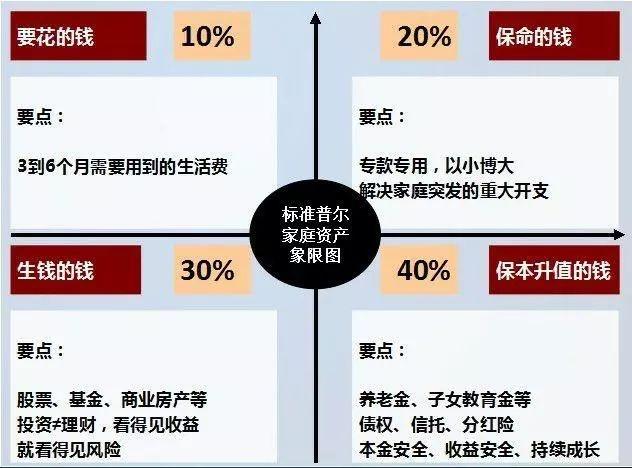

目前,魏小姐有6万元活期存款和90万元定期存款,无其它资产,这样的配置显然不太合理。

流动资金方面,6万元的活期存款差不多相当于魏小姐5个月的支出,基本可以作为家庭紧急备用金持有,当然她可以选择收益更好、流动性基本相当的“T+0”型货币市场基金产品作为活期储蓄的替代品。

90万元的定期存款,建议分成三份。

一份20万元,作为游学准备金,这笔资金可能未来一年内就要使用,那么就不要匹配中长期的投资品种了,对资金的变现能力也要求较高,建议可以配置在6~12个月的银行理财产品中,年化收益率在5%左右。当然,游学期间,魏小姐也可以在合法许可下,通过一些兼职项目来补充自己的资金储备。

一份30万元,用作“养老专项储备金”。由于魏小姐是单身,又没有参加过社保,即便未来以自由职业者身份参保,预计未来可通过社会养老体系获得的养老金额度也不会高,因此需要自己积极准备起来。这笔资金可用于投资生命周期基金、养老型基金产品等中长期产品。而每个月结余资金,也可以拿出一份用于基金长期定投,为将来养老积累更多储备。

一份40万元,用作个人财富的累积增值之用。虽然现在魏小姐没有考虑买房买车,但不代表未来她的想法不会发生变化。从家庭资产配置的角度来说,除了金融资产,房产等不动产也是家庭资产的重要组成部分。逐步积累以后,也可以通过购买小户型房产(可一边用于出租,一边等待资产增值),或进行其他大额投资等方式,来进一步充实个人资产,为将来更好生活做足铺垫。

自由职业者保障更重要

就像魏小姐自己说的一样,20多岁的时候,不生病不看病,养老更是觉得距离自己相当遥远。但随着年纪逐步增长,目前已经30多岁的魏小姐对于医疗和养老保障的需求会逐步显现,为此,她需要为自己做好针对性的保障工作。

在上海地区,如果魏小姐是上海户籍,那么目前这样的情况是可以按照“自由职业者”参加社会养老保险和医疗保险(放心保)的。这两个项目前是捆绑的,自由职业者不能单独参加社会医疗保险。

如果魏小姐没有上海户口,又没有挂靠单位,自由职业者是无法以个人身份参加综合保险或参照上海城镇保险参加基本社保的。在这样的不利情况下,魏小姐要么寻找一个挂靠单位,自费缴纳所有社保项目,要么尽早自行购买一份综合意外险(最好包含意外医疗保障),住院医疗费用报销保险以及消费型的重大疾病险。

同时,建议魏小姐选购一份养老年金保险,女性对于养老的需求会比男性更强,仅有社会基本养老保险是不够的。另一方面,由于目前正在进行寿险费率改革,养老险若出新品,费率会比目前市场同类产品更低,内涵收益率也会上升到4%左右,为此,养老年金产品魏小姐可以在新产品出来后再考虑购买。可以从每月结余中拿出一部分用于支付商业养老保险的保费。

此外,由于魏小姐的收入较高,一旦生病住院,会带来不小的收入损失,为此魏小姐都可以购买一份住院津贴保险,日津贴额度最好高一点。

如果将来要去意大利游学,那么境外旅行保险是不可少的,既是申根签证必备的要素,也是对自己游学过程中的人身和财产保障,建议选择一年期的产品。如果入读的学校有强制或推荐的学生保险计划,那么当然也应该参加。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-