梁秋的家庭情况:

梁秋,女,4 2 岁,高中英语老师,月薪50 0 0元;老公,45岁,苏州大学教授,基本工资加上津贴,月薪8000元左右。家里已有住房一套,存款20万元左右,无负债。赡养老人的费用,再加上孩子的费用,目前家庭的月开销在70 0 0元左右。由于夫妻俩都是老师,每年的寒暑假会外出游玩1次,预算控制在2万元左右。

投保需求:

因为晚来得子,等孩子上大学以及结婚成家时,二老都已经年老,故想为自家的男宝宝储备好教育金以及婚嫁金。

“一份万能险,至少每年1.5万元,存15年也不过22万元,只能解决孩子国内的基础教育和简单的婚嫁金,显然不足够。所以,在还有15年左右的收入期内,必须做全面规划。”

案例分析

根据以上基本情况和客户“本能需求”看,一份万能险,至少每年1. 5万元,存15年也不过22万元,只能解决孩子国内的基础教育和简单的婚嫁金,但是显然不足够:

(1.3万(收入)-0.7万(支出))×12-1.5万(保费)-2万(旅游)=3.7万储蓄

从工资增长抵消通胀的角度看,到夫妻60岁也就增加50万元储蓄,应对孩子出国、夫妻或老人的健康问题捉襟见肘,所以在还有15年左右的收入期内,必须做全面规划,才能确保梁秋夫妇尽了抚养和赡养责任后,安享晚年。

从专业角度看,这个家庭应有的需求为:

夫妻收入替代:意外风险造成收入中断,应有10年的收入100万元;健康造成的收入中断,应有5年收入保障30至50万元。

孩子基础教育金:读国内高中和大学10万元。

用10年储备100万元,应对孩子出国及自己的养老金补贴。解决方案

老公的保障,12740.2元/年,确保60岁前,大病保障50万元(癌症60万元);意外身故60万元,自驾车身故150万元。

梁秋的保障:5312元/年,确保55岁前,大病保障30万元(癌症36万元);意外身故40万元,自驾车身故130万元。

孩子的保障:7884.8元/年,存到孩子15岁。孩子在得到10万元大铲金,10万元意外伤害保障,每年不限次的1万元意外医疗保护的同时,高中教育金6000元X3年;大学教育金1.2万元X4年,婚嫁金6万元。

储蓄:按目前收支,每年2.6万元的保费,占收入的20%合理,那么每年还可结余2.6万元,加上18万元积蓄,宽裕的看,也必须每年再储蓄2万元。

投资:抵押自住房产,盘活固定资产,即把房子抵押出100万元现金,贷款10年,每年还贷款的利息约7%,其中50万元可以选择阳光私募中的优先级产品,在保证本金安全的同时,能提供9%左右的收益。另外50万元选择市场中性策略的对冲基金,通常的预期收益为15%。这样在抵消了7%的成本后,还可提供5%的收益,这样10年后不仅房产还是自己的,而且手里又多了50万元。

在梁女士52岁时,这个家庭有100万元现金,5年后,即孩子18岁时,即便拿出50万元做教育金,按7%的收益看,96万元的积蓄,夫妻二人在健康的情况下,安享晚年还是非常富裕的,年轻时旅游的习惯也可继续保持到70岁。

“对于教育金,可以选择10年交费,每年交1到2万元。”

案例分析

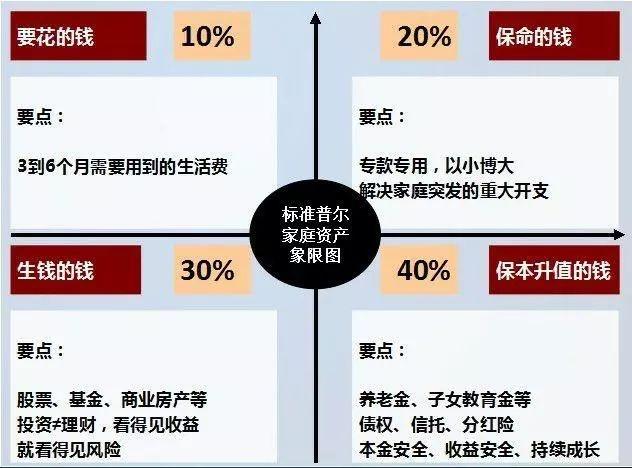

这是一个典型的工薪家庭,并且大多是晚婚晚育,家庭主要收入来自于每月的固定收入以及其他投资收入,所以首先要保证家庭主要收入来源的家庭成员有足够的保障,避免主要家庭成员缺失、暂时或者长期丧失劳动能力对家庭财务状况产生重大影响。其次,对于孝,可以提前强制规划一部分教育金,因为工薪家庭在孝教育方面需要大笔支出时,容易出现家长年龄偏大而导致医疗支出增加和收入下降风险,提前规划可以做到专款专用。再次是养老保障。中国的养老金的替代率比较低,退休后容易出现收入明显下降而导致生活品质下降,有条件的家庭可以提前规划一部分。

对于教育金,可以选择10年交费,每年交1至2万元。

保险计划如下

保障利益说明

重大疾病保障:给予爸爸20万元的重大疾病保障,直至终身,保障重疾种类升至42种。

轻症重疾保障:额外给予爸爸4万元的轻症重疾保障,直至终身。轻症重疾给付,不影响重疾保障,轻症重疾种类高达10种。

身价保障:平安无恙,仍有20万元身价保障。

意外保障:同时享有20万元意外伤害及每年3000元的意外医疗保障。保障利益说明

重大疾病保障:给予妈妈10万元的重大疾病保障,直至终身,保障重疾种类升至42种。

轻症重疾保障:额外给予妈妈2万元的轻症重疾保障,直至终身。轻症重疾给付,不影响重疾保障,轻症重疾种类高达10种。

身价保障:平安无恙,仍有10万元身价保障。

意外保障:同时享有10万元意外伤害及每年3000元的意外医疗保障。保障利益说明

年年有返还:每年有1725元生存保险金,自动进入附加险个人账户累积生息,直至75周岁。

大学教育金:按中档利益假设,18岁时个人账户累积近6万元。

婚嫁幸福金:如未发生任何领取,按中档利益假设,25岁时个人账户累积10万余元。

养老补充金:如未发生任何领取,按中档利益假设,60岁时个人账户累积77万余元。

满期保费返:75周岁所交10万元保费全部返还,额外还有收益。

点 评

就这个家庭的投保需求而言,他们更迫切的是需要孝的教育保障和婚嫁保障。由于双方都是教师,退休后的基本生活应该不愁。两个保险方案都考虑到了家长的大餐意外保障,遵循了“先保大人、后保孝”原则。就年交保费而言,两个保险方案都要2万多元,但提供给孝的教育金和婚嫁金只有十几万元,准备的金额不是十分充分。不过,信诚人寿的广昕规划师考虑到这个家庭的养老需求以及孩子可能的出国需求,为这个家庭提供了“抵押自住房产,盘活固定资产”的投资建议,加上10年的收入储蓄,共计可有100万元来应对未来的需求。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-