朱先生今年37岁,是个体经营者,企业资产200万元,但经营不稳定。妻子34岁,工作稳定,月收入3万到4万元左右。目前,该家庭银行定期存款80万元,活期存款50万元,7天通知存款25万元。此外,双喜分红保险80万元,股票基金200万元(原投入350万元,亏损150万元)。该家庭房产市值800万元,其中贷款125万元,每月还款7.6万元。家庭年支出20万元,夫妻俩都有社会养老保险,每月保费200元左右。该家庭希望加强资产保障。为此,记者请北京中天嘉华理财规划师刘文英作分析。

财务分析:

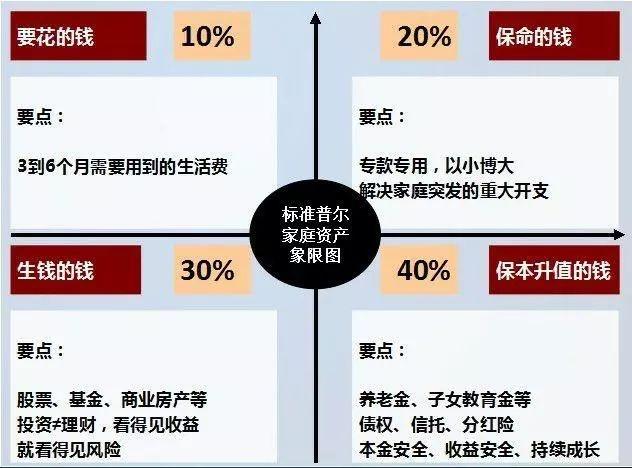

朱先生家庭属于成长期,家庭经济收入较高,家庭资产财务状况较为安全。房产价值800万元,占家庭总资产60%以上,比例较高,房产虽能保值增值,但容易受国家政策影响,在急需资金情况下,不易及时变现。此外,金融资产配置并不合理,银行存款长期来看收益较低,抵御不了通胀。股票基金由350万元亏损到200万元,投资不利,股票基金的仓位有限制,大盘不好时,应适当减仓,如果大盘把握不准,应减少配置。保险配置也不是很合理,80万元双喜分红保险,虽集储蓄、保障和投资功能于一身,但基本保障功能较低,期限长,至少是10年以上。家庭保障类保险配置太少,夫妻俩是家庭主要收入者,任何一方发生意外都会影响家庭生活。

理财建议:

首先,朱先生目前的家庭财务情况,总资产在1000万元以上,每年的开支为20万元,按目前的生活标准,家庭资产足够家庭开支55年。换句话说,目前家庭资产的稳健、增值显得更为重要,朱先生是私营企业老板,目前来看收益还不错,但是不稳定,应尽量减少自己不熟悉的领域且风险较大项目的投资。

其次,朱先生每月的家庭开支及月供合计为9.2万元左右,活期50万元可用于紧急备用金。80万元的定期及25万元的7天通知存款可选择信托产品中的类固定产品进行投资,期限一般为1至3年,预期年收益为6%至10%,选择安全系数较高的项目,收益高于银行存款利息。

再者,股票基金由350万元亏损到200万元,损失43%,应重新配置,股票基金200万元,可分100万元投资优秀的阳光私募基金,同样是投资二级市场,信托公司发行的阳光私募基金股票仓位可以在0到100%之间灵活调整,行情不好时,优秀的投资顾问可以更好地控制风险。公募基金申购赎回较灵活,需要用钱时可以随时赎回,将另外的100万元重新组合,在行情不稳时,增加混合型及债券型基金的配置,降低风险。

最后,保险方面,夫妻俩每人可增加200万元左右意外险或定期寿险的配置,适当增加重大疾病险的配置。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-