受累于近期股债“双熊”,大多数投连险账户出现亏损,对于买了“一肚子”投连险的退休族沈女士来说,到底该不该退保,又或是调整心态与方式,继续持有呢?

对沈女士来说,或许直到现在也没有弄明白什么是投连险,可投连险却是家庭中占比最高的投资项目。因此,沈女士迫切地想要知道是去是留,究竟该如何应对投连账户的亏损。

一念之下投保投连险

沈女士告诉记者,购买这份投连险的时间要追溯到去年年底,当时,自己有一笔20万元的定期存款正好到期,于是在银行理财经理的建议下,购买了投连险。

“我当初的理解就是又能投资理财又可以有保障,算是两全其美的。”沈女士说,她并没有仔细阅读条款,也并不清楚账户的具体运作情况,只是觉得自己在投资方面并无过人之处,还不如交给专业团队打理更加“靠谱”。

“我记得理财经理还给我分析过,说是投连险的账户收益一般都会比基金来得好,比基金要稳妥的。”可沈女士现在却发现,这个品种并不“保险”,因为在股市接连的下跌后,她的投连险账户已经出现亏损,而且幅度达到15%。“好像就是这几个月的事情,一转眼,从盈利变成亏损了,而且还亏得那么严重,到底该怎么办呢?”沈女士不知如何是好。

投连险成最大笔投资

据了解,沈女士今年52岁,已经退休,月收入2000元。现年54岁的先生仍在一家私营企业工作,月收入5000元。

对他们来说,20万元是一笔不小的积蓄,是夫妻俩准备用来养老的。两人在股票、基金方面的投资相加不过15万元,换句话说,这20万元投连险的投资“分量十足”。

两人另有18万元存款尚在银行账上。

沈女士告诉记者,24岁的女儿是在北京读的大学,毕业已有1年,留在北京工作,暂时还没有回上海的打算。女儿的全部花销都由自己承担,因为工作尚在起步阶段,还要支付房租等成本,现阶段还没有能力给父母经济补贴。

夫妻俩目前住在72平方米的两室户中。沈女士的父母去世时,还留给他们一套地段不错的小房子,面积48平方米,目前用于出租,租金3000元。

由于两口子平日的生活很是平淡,除了一日三餐和一些会友活动外,基本没有什么开支,因此每月2500元的开支就已经足够。

是留是退难以抉择

尽管以目前的收入来看,基本生活开支没有问题,但想到20万元的积蓄投保了一个并不了解的保险产品,沈女士很不踏实。

“万一股票一直跌,那我们的账户资金不也就一直跌下去了吗?是不是现在应该退保拿回点本金呢?”沈女士有了想要退保的念头,不过,当她听说投保后5年内退保都要被收取手续费时,这个念头又动摇了。

一边是投连险风雨飘泊的账户,一边是退保所要面临的手续费,沈女士究竟该如何选择呢?

| 每月收支状况(单位:元) | |||||

| 收 入 | 支 出 | ||||

| 本人收入 | 2000 | 基本生活开销 | 2500 | ||

| 配偶收入 | 5000 | ||||

| 房租 | 3000 | ||||

| 合计 | 10000 | 合计 | 2500 | ||

| 每月结余 | 7500 | ||||

| 年度性收支状况(单位:万元) | |||||

| 收 入 | 支 出 | ||||

| 年终奖金 | 1 | 节假开支 | 1 | ||

| 合计 | 1 | 合计 | 1 | ||

| 年度结余 | 0 | ||||

| 家庭资产负债状况(单位:万元) | |||||

| 家 庭 资 产 | 家 庭 负 债 | ||||

| 活期存款 | 2 | 房贷 | 0 | ||

| 定期存款 | 16 | ||||

| 房产(自住) | 170 | ||||

| 房产(投资) | 145 | ||||

| 股票 | 6 | ||||

| 基金 | 9 | ||||

| 投连险账户价值 | 17 | ||||

| 资产合计 | 365 | 负债合计 | 0 | ||

| 家庭资产净值 | 365 | ||||

熟悉自己所投资的产品

沈女士家庭(按夫妻两人计算)目前的月收入有10000元,开支为2500元,流动性较好。另有18万元银行存款可随时支取。因此,股票、基金以及投连险的投资对短期的生活都不会造成压力,这些钱并不急用,沈女士在心理上不必太过慌张。

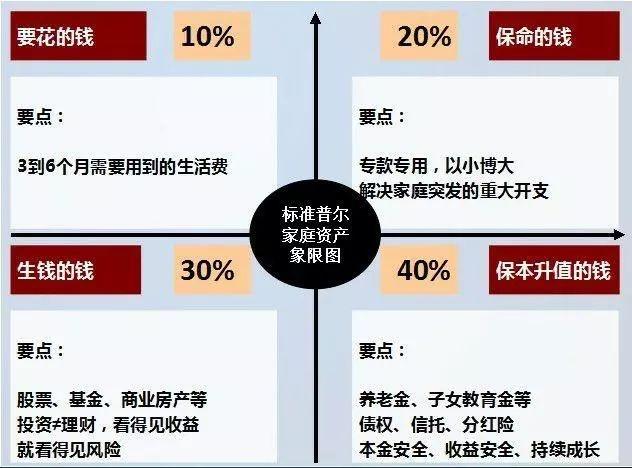

考虑到家庭整体金融资产不多,投连险又占比较高,我们建议沈女士首先对投连险的基本情况有所了解,这也有助于她最终的投资决策。

了解是投资的第一步

投连险是一种投资类型的保险产品,分为“保障账户”和“投资账户”,两者分别管理。客户缴纳保费后,会有一小部分费用被作为“风险保费”扣除掉,这“风险保费”实际就是保障账户的成本支出(也有部分公司不收取该部分保障成本),然后再扣除掉一些初始费用等,剩余资金全部转入每个投保人专属的“投资账户”。今后持有期内所需的账户管理费、投资管理费用等,都从“投资账户”中支出。

投资账户进行现金价值积累投资,不过并没有保本一说,而保险金额一般会与投资账户的现金价值挂钩。换句话说,账户增值、减值时,客户出险后所给付的保险金会高低不同。

正如沈女士所了解的那样,投连险在投保的初几年中,退保会有成本。每个产品所设计的退保费率各不相同,一般投保年份越长费率越低,直至免费。也就是说,像沈女士这样刚刚投保不满一年的客户,退保的成本是较高的。具体在合同中会有明确表述,沈女士可以查阅一下。

善用账户转换功能

每个投连险产品都会有多个不同的投资账户供投保人选择,如激进型、指数型、混合保守型、全债型、货币型等。投资内容无外乎股票、基金等权益类资产、债券或其他固定收益产品,以及流动性资产等,只是各品种投资占比不同而已。

投保人可以在不同风格的投资账户中自由转换。比如牛市时,把大部分资金转入比较积极的账户,而在熊市时,转而保守操作,求稳为主。投连险合同中会规定一年中有多少次的转换是免费的,超过次数,则收取费用。

这一转换功能对投保人来说是相当重要的,在沈女士的表述中,我们并没有发现她曾用过这样的权利。其实,与其看着账户资产不断缩水,不如利用这一方式,也就是将自己投连险中的偏股型账户资产转入较为安全的地带,如平衡型或偏债、货币型账户,伺机再做打算。

比较后再考虑是否退保

根据相关统计数据显示,受累于股票的大幅下跌,在刚刚过去的9月份,投连险账户只有货币型取得正收益,其他可谓全军覆没。按回报率排序,分别为货币型+0.26%、全债型-1.05%,增强债券型-2.26%、混合保守型-3.92%、混合激进型-6.12%,而激进型和指数型更是分别为-8.12%、-8.70%。

不过,仍有个别产品的收益率较平均水平好了不少,沈女士不妨将手中的产品比较一下,并回顾最近一两年的表现情况。若是基本都处于平均水平以下,那么这一产品的整体投资能力可能较差,可以在市场反弹的时候,选择部分退保。而若基本能保持行业前列的排名,则可以考虑继续持有。但要记得合理利用投连险账户免费转换的功能,进可攻、退可守,让自己的资金更为游刃有余些。

同时,也再次提醒沈女士等广大中老年读者朋友们,购买投资理财类保险一定要谨慎,了解后再做购买决定。同时要知道,投保10日内,也就是犹豫期内,可无条件、无理由退保,一般不需要手续费,最多有一笔工本费。

而一旦购买了此类产品,事后还应多学习和了解,善于将其中的各类功能为自己所用,包括投连险、万能险灵活调整保额的功能如何用,分红险分红部分如何领取,等等。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-