“好歹我们夫妻二人的收入加起来也算是中产阶层,可是,却过着像普通百姓一样辛苦忙碌的日子,没有享受到高品质的生活。问题到底出在哪里呀?”今年40岁的张女士满腹困惑。

张女士目前在一家民营企业担任销售总监,先生今年42岁,供职于一家国有通讯企业,现在已经是一名高级工程师。儿子今年刚入小学。先生的父母和他们一起生活。

孩子入学支出增多

张女士月薪1.5万元,先生月工资收入2万元。年度收入方面,张女士和先生都有不错的年终奖,加起来近30万元。

不过,张女士说,收入高些,家庭支出也特别多,尤其是孩子入学以来。以前他们和先生父母一起住在朝阳区,可是今年儿子入学,进了一所海淀区的名校,学校离家特别远,于是他们一家三口只好搬到她特意买的一套学区房,先生的父母仍然住在朝阳区的大房子里。由于先生父母身体都不太好,只好请一个保姆照顾他们。这样每月不仅多出来一份保姆工资支出,基本生活成本也增加了。

主要投资是房产

张女士表示,家中资产主要是她来打理。而她的主要理财方式受身边一位朋友影响,这位朋友极具经济头脑,本身学经济出身,她只要手中一有积蓄就去买房。这种理念来自于她出国读书时的房东老太太:虽然那位老太太没有任何收入,但是丈夫去世时给她留下一个一层公寓,靠着这个公寓老太太生活得很好。

“朋友说房子是一种最可靠的财富增值方式,还可以养老。我也认同她的这种观点。不过,她介入很早,手中目前有七八套房子,光房租一个月就几万元的进项。而我受限于经济实力,也就两三套,而且基本上都是自住。”

张女士介绍,目前先生父母所住的房子在二、三环之间,面积180平方米,市值在600万元以上。而一家三口所住海淀学区房有80平方米,市值也将近300万元。另外,去年年底,他们又在北京和天津交界处买了一套联排别墅,主要考虑环境好,还带院子,可以养老。别墅的市值至今没有太大变化,约260万元。家中另有150万元的房贷余额。

除房产以外,家中现金以及活存有5万元,定期存款15万元以应对不时之需。家用轿车市值约10万元。

中产家庭的困惑

现在,张女士的孩子上学已经两个多月了,她发现自己快顶不住了,公司的事情本来就多,孩子还放学早,时间真是没办法协调。“很可能还要请个小时工帮忙接孩子,然后再做顿晚饭。又是一笔开销。”

张女士表示,无论按照自己的家庭收入,还是家庭资产来说,毫无疑问应该属于中产阶层,可是自己却没有体验到中产的品质生活,每天感觉到的除了紧张,就是压力。自己也不知道问题到底出在哪里了?该怎么调整?

张女士现在的盼头就是赶紧再打拼几年,还清贷款,然后给儿子准备好一笔学费。她问:“我想50岁前退休,能实现吗?”

家里具体的每月开支情况是这样的:两边基本生活开销每个月要7000元左右,保姆工资2500元,先生父母医药费3000元,儿子课外兴趣班支出1500元,养车费用2000元,购物置衣等费用3000元,还房贷支出13000元。

而年度性支出包括年度性购物花费4万元,保费支出2万元,张女士的孝亲费用3万元。因为先生父母身体不好,也不宜远行,他们近几年只在北京周边转转,这部分消费在1万元以内。

| 每月收支状况 (单位/元) | |||

| 收入 | 支出 | ||

| 本人月收入 | 15000 | 房贷 | 13000 |

| 配偶收入 | 20000 | 基本生活开销 | 7000 |

| 其他收入 | 0 | 娱乐购物等 | 3000 |

| 合计 | 37000 | 养车费 | 2000 |

| 父母医疗费用 | 3000 | ||

| 子女教育 | 1500 | ||

| 保姆费 | 2500 | ||

| 每月结余 | 5000 | 合计 | 32000 |

| 年度收支状况 单位/万元 | |||

| 收入 | 支出 | ||

| 年终奖金 | 30 | 保费支出 | 2 |

| 其他收入 | 0 | 购物、消费 | 4 |

| 孝亲 | 3 | ||

| 合计 | 30 | 休闲 | 1 |

| 合计 | 10 | ||

| 年度结余 | 20 | ||

| 家庭资产负债状况 单位/万元 | |||

| 家庭资产 | 家庭负债 | ||

| 活期及现金 | 5 | 房屋贷款 | 150 |

| 定期存款 | 15 | 其他贷款 | 0 |

| 自住房1(市值) | 600 | 信用卡未付款 | 0 |

| 自己房2(市值) | 300 | 合计 | 150 |

| 汽车(市值) | 10 | ||

| 别墅(市值) | 260 | ||

| 合计 | 1190 | ||

| 家庭资产净值 | 1040 | ||

理财加减法 提升生活幸福感

张女士家庭属于高收入家庭,但是她感觉虽然家中资产过千万元,但是却没有享受到应有的生活品质,除了压力,就是紧张。这与家中相对比较高的支出有关。

做减法 合理安排处置现有房产

在现有家庭支出中,除了大项的房贷支出,主要就是随着孩子入学增加的保姆费用,以及部分生活费用。如果张女士合理处置现有的三套房产,生活压力实质上并没有她想象中那么大。

张女士家中现有的三套房产状况是:朝阳区的大房子由先生的父母居住,海淀的学区房则由一家三口居住,郊区的别墅则处于闲置状态。建议张女士合理安排一下房产。

建议一:如果郊区的别墅已经交付,可以考虑安排两位老人去居住,本来别墅就是为养老准备的,环境好适合老人居住。这样,朝阳区的大房子就可以出租甚至考虑出售。

建议二:如果郊区别墅尚未交付,或者因其他原因不打算安排老人去居住,还可以考虑在海淀学区房附近给老人租一套小户型,这样既方便照顾老人,还可以把朝阳区的大房子出租或者出售。而且不用为了照顾身体状况较差的老人和幼年的孩子两头跑,全家三代人住得比较近,很多事情方便互相照应,包括保姆和钟点工都可以两家“合并”使用。

张女士朝阳区的大房子在二、三环之间,地理位置很好,出租的话,保守估计每月租金也在万元之上,即使在支付完老人学区附近小户型房的租金,每月也尚有五六千元甚至更多的结余。如果出售,则将一次性获得高达五六百万元的房款,由于目前银行房贷利率较高,可以考虑提前还房贷,剩余部分用于家庭中长期理财,家中经济状况会得到彻底改善。而张女士夫妻俩的焦虑感也会降低很多甚至消除,从而提升家庭成员的幸福感。

很多时候,房产或其他家庭资产也并非越多越好,有舍才有得,实际上也适用于理财过程中。

做加法 投资让收入多样化

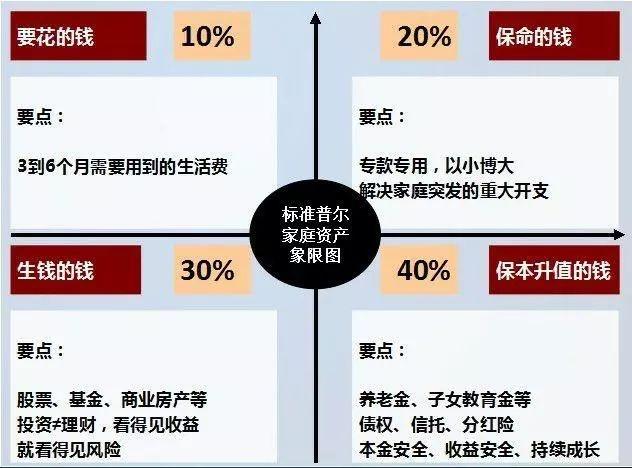

除了房产,张女士家庭几乎没有任何投资,导致收入来源很单一,就是夫妻二人的工资和奖金收入,也就是所谓的“被动性收入”。建议张女士适当进行一些投资,让收入来源更多样化,而且收入来源更加“主动”。

先留足家庭备用金。通常而言,家庭备用金或者说是应急资金(现金、活期存款等)一般为家庭日常支出的3~6倍即可,对张女士家庭而言,留10万元左右即可。这部分现金可以一部分以活期存款的方式,一部分以货币基金的方式留存。

定期定额投资基金。现在张女士家庭每月的结余就有5000元,如果合理安排好房产,每月结余会更多,可以把这部分资金利用起来,考虑选择两到三只基金,最好是波动比较大的偏股型基金,每只基金每月定投1000元。基金定投是分散时间、分散金额来摊薄市场风险、分享市场增长收益的一种投资方式。也很适合张女士这样工作繁忙,没有更多时间打理投资的家庭。现在股市是相对比较低点的震荡期,正好适合定投。这样定投可作为孩子未来的教育准备金。

银行理财产品也是不错选择。在定期存款积累到一定额度的时候,可以考虑将部分存款转换成银行理财产品或选择保本型基金,这样既稳健也可以增加收益。

整体协调 做好家庭财务规划

张女士家庭现在面临着孩子的教育规划,夫妻二人的养老规划等,做好规划,宜尽早准备。

教育规划。孩子教育费用的储备可采用一笔投资结合定额定投的方式,初始投资一笔款,再每月定投两三只基金,每只1000元。如孩子将来在国内完成大学教育,从小学到大学总费用在100万元左右,考虑到学费增长和其他一些家庭教育的特殊需求,按理财方案的投资方式,8%的投资收益率可积攒到100多万元的教育储备费用,可满足孩子基本教育费用的支出。

养老规划。与其他阶段性的理财需求不同,养老规划是一个长期规划,越早开始越好。随着金融产品的创新和丰富,养老规划可以选择更多的理财工具。适合养老理财的常用工具还有:股票投资、债券投资、基金投资和商业养老保险,以及房产养老等等。建议张女士夫妇根据自身的投资经验及需求爱好选择一款更适合自己的投资理财方式。

保障规划。张女士家庭每年的保费支出在2万元左右,说明这个家庭已经具备了一定的保障意识。这里只提个醒:保障可重点考虑意外险、寿险以及重大疾病保险。

- 扫描以下微信二维码

- 获取更多精彩资讯内容

-

- 扫描以下微博二维码

- 获取更多精彩资讯内容

-